Artículo de noticias

Barómetro QIMA 2022 del tercer trimestre

BARÓMETRO T3 2022: Las cadenas de suministro podrían empeorar antes de mejorar

A medida que se suceden las interrupciones en la cadena de suministro, el último informe del barómetro de QIMA, basado en datos internos sobre inspecciones y auditorías de la cadena de suministro y en los resultados de una encuesta realizada a más de 400 empresas de suministro de todo el mundo, pone de relieve la continua evolución de las estrategias de la cadena de suministro en todo el mundo.

Las marcas aspiran a aumentar la resistencia de su cadena de suministro diversificando sus fuentes y reforzando sus asociaciones

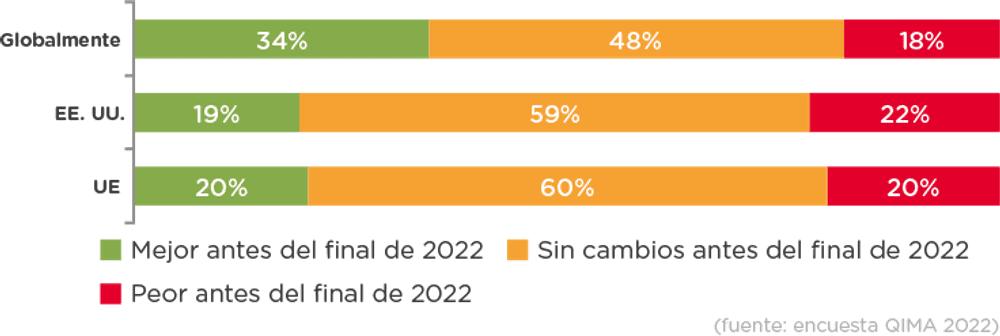

Desde los cierres de Covid-19 y el caos logístico hasta las guerras comerciales y los conflictos armados, la interrupción y la incertidumbre se han convertido en sinónimos del panorama del abastecimiento global de los últimos años. La encuesta realizada por QIMA en junio de 2022 a más de 400 empresas con cadenas de suministro internacionales muestra que el 95 % de las empresas han sentido el efecto de diversas interrupciones en la cadena de suministro en 2022, y al menos dos tercios esperan que continúen, o incluso empeoren, a finales de año.

Fig. 1. "¿Espera que las interrupciones de la cadena de suministro disminuyan o empeoren en la segunda mitad de 2022?".

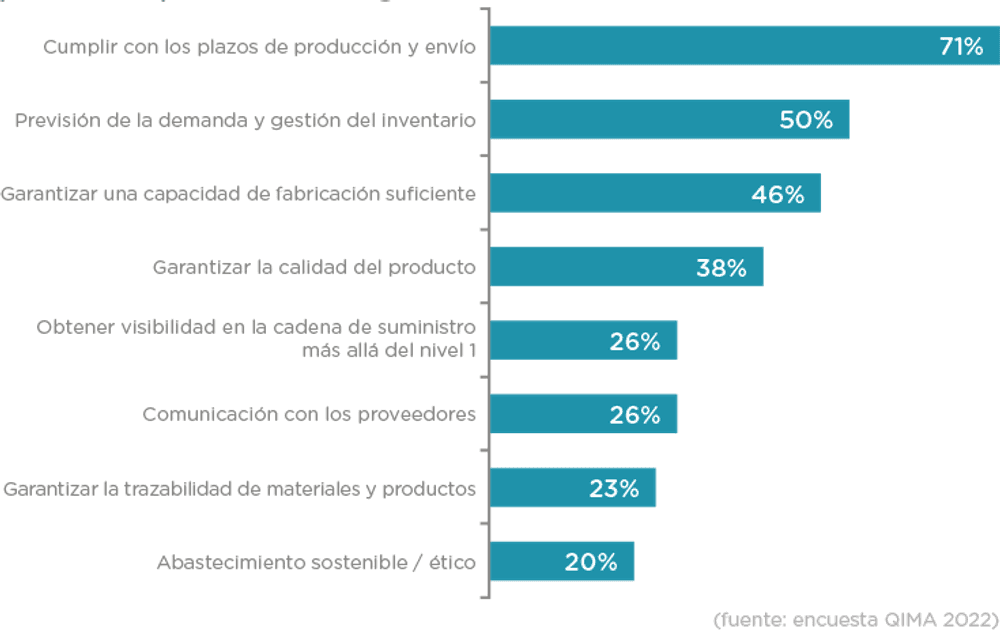

¿Cómo navegan las empresas en esta tormenta que parece no tener fin? En medio de la actual diversificación del abastecimiento, las marcas y los minoristas se están centrando en forjar relaciones más sólidas con sus proveedores, apreciando cada vez más el valor de una asociación de abastecimiento fiable para hacer frente a los continuos retos de la cadena de suministro, el más acuciante de los cuales hasta ahora en 2022 ha sido el cumplimiento de los plazos de producción y envío, según muestra la encuesta de QIMA.

Fig. 2. Retos de la cadena de suministro clasificados como TOP3 por las empresas de todo el mundo

Los compradores mundiales siguen esforzándose por desvincular las cadenas de suministro de China

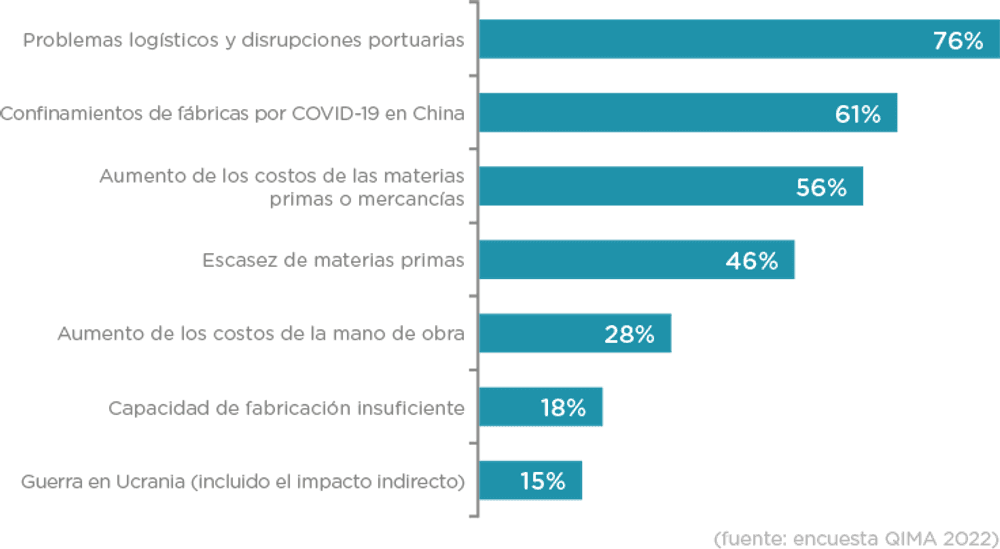

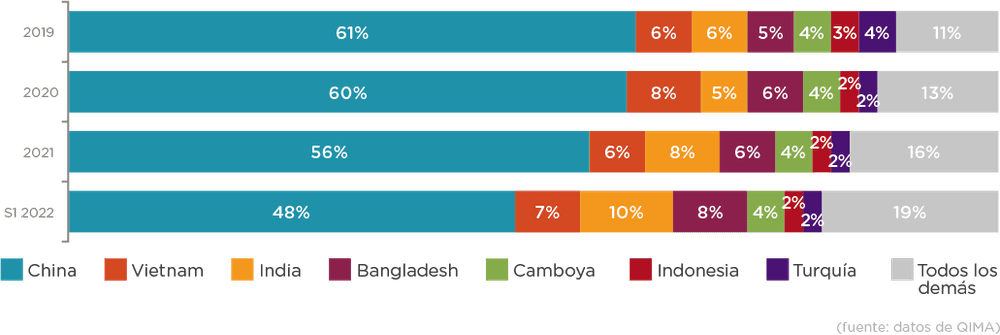

Los datos de QIMA sobre volúmenes de inspección y auditoría, combinados con los resultados de la última encuesta, muestran que los compradores mundiales siguen esforzándose por reducir su dependencia de China, especialmente tras los cierres patronales de 2022 relacionados con Covid-19 en el país, clasificados entre las interrupciones de la cadena de suministro más impactantes de este año por la mayoría de los encuestados.

Fig. 3. Perturbaciones de la cadena de suministro clasificadas como las más impactantes en 2022

Los datos internos de QIMA muestran que la cuota relativa de China en las carteras de abastecimiento de las marcas se mantiene en mínimos de tres años, mientras que los volúmenes de inspección y auditoría descendieron un -4,5% interanual en el primer semestre de 2022.

Sin embargo, incluso con las tendencias anteriores, China no va a ceder su trono a corto plazo, como lo demuestra el hecho de que la probabilidad de que China figure entre los tres principales mercados de aprovisionamiento de los participantes en la encuesta ha vuelto a los niveles de 2020. En particular, la dependencia de los proveedores chinos sigue siendo mayor entre las pequeñas y medianas empresas, que, en comparación con las grandes multinacionales, disponen de menos recursos para cambiar rápidamente los volúmenes de aprovisionamiento entre países o regiones.

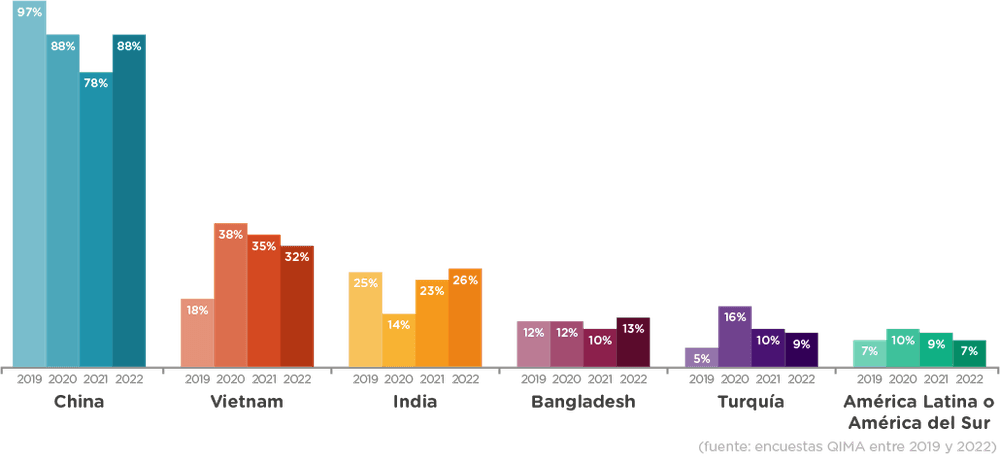

Fig. 4. Principales mercados de aprovisionamiento de compradores de EE.UU. y la UE por cuota

Fig. 5. Mercados de ultramar y de deslocalización cercana nombrados TOP3 por los compradores de EE.UU. y la UE (excluidas las respectivas regiones de origen)

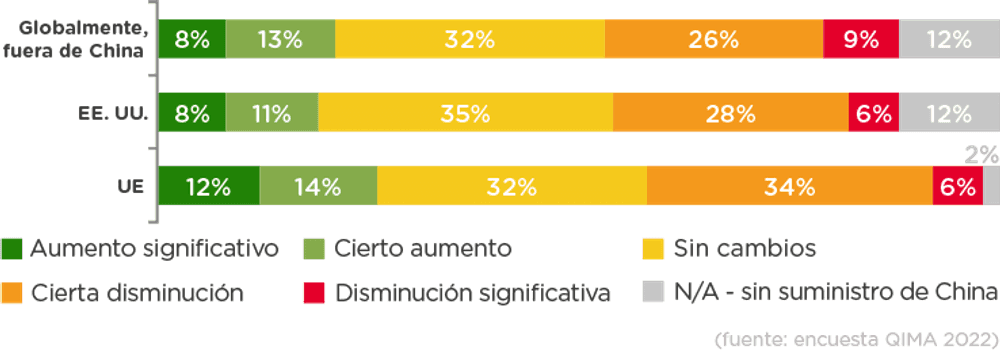

Fig. 6. "¿Hizo más o menos negocios con proveedores chinos en 2022 en comparación con 2021?"

La India sigue atrayendo a compradores mundiales de múltiples industrias

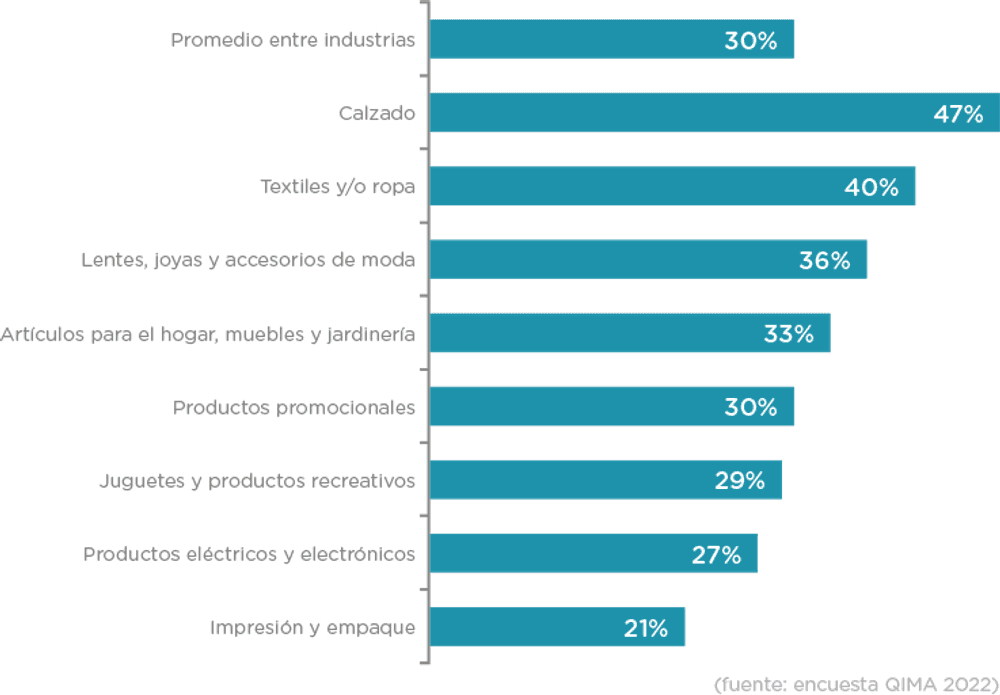

La India, que figura firmemente entre los tres principales mercados de aprovisionamiento de las marcas con sede en EE.UU. y la UE, sigue siendo el buque insignia del aprovisionamiento en el sur de Asia, un destino destacado para la diversificación de la cadena de suministro en el extranjero, así como para los cambios en el aprovisionamiento regional. Por un lado, las capacidades de fabricación de la India siguen absorbiendo un volumen cada vez mayor de negocio que se está desviando de China; por otro, la India sirve como alternativa frecuente a sus vecinos cercanos: más recientemente, recogiendo los pedidos que se están desviando de Sri Lanka en medio de la crisis económica de la nación insular. Como prueba adicional de su competitividad, en una región tradicionalmente considerada como un centro textil, India destaca por atraer a compradores de un amplio espectro de categorías de bienes de consumo, incluidos productos promocionales, juguetes, artículos para el hogar y productos eléctricos. Los datos de QIMA sobre la demanda de inspecciones y auditorías registran un crecimiento de dos dígitos en la mayoría de las categorías de productos atendidas, y una expansión general del 41% interanual para las inspecciones y auditorías de la India en el primer semestre de 2022.

Por el contrario, las inspecciones y auditorías de Bangladesh crecieron un +10% en el primer semestre de 2022, ya que el país se ha encontrado menos preparado para recibir mayores volúmenes de pedidos, luchando con la escasez de personal cualificado, así como con interrupciones logísticas debido a su dependencia de parte de la infraestructura de transporte marítimo de Sri Lanka.

Fig. 7. Porcentaje de encuestados por sector que nombran a la India como mercado de aprovisionamiento TOP3.

¿Recuperará el sector manufacturero vietnamita la confianza de los compradores?

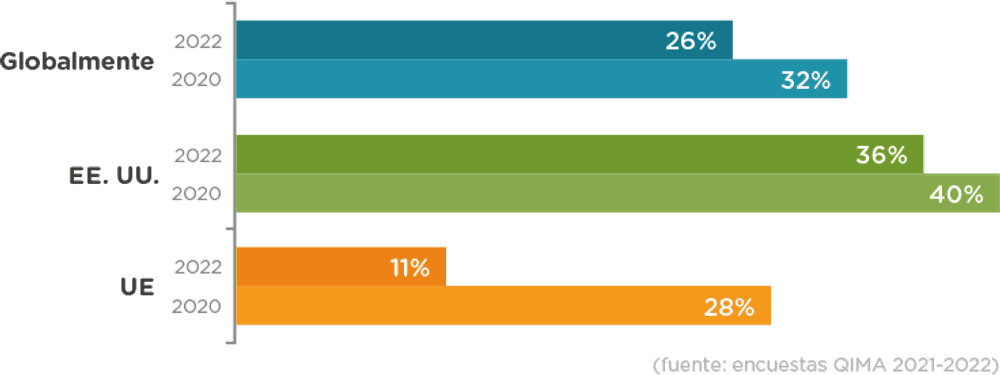

Según los datos de la encuesta de QIMA, los compradores occidentales siguen considerando Vietnam como un mercado de abastecimiento importante (un tercio lo nombra como una geografía de compra TOP3), pero ahora son menos propensos a ampliar aún más su huella de compra allí. Los encuestados que hicieron cambios en su geografía de aprovisionamiento en 2022, sólo el 26% optó por comprar más a Vietnam (en comparación con el 32% en 2020), probablemente debido a los persistentes problemas de capacidad del país a principios de año, mientras que Vietnam estaba siendo golpeado por la escasez de personal y materias primas.

Ahora que el sector manufacturero vietnamita podría estar por fin en vías de recuperación, con datos de junio sobre la demanda de inspección y auditoría que muestran el primer fuerte crecimiento de 2022 (+27% interanual en junio), la continuidad de la recuperación de Vietnam dependerá de su capacidad para recuperar la confianza de los compradores ofreciendo una capacidad de fabricación fiable como alternativa a China.

En el sudeste asiático, Camboya e Indonesia registran un mayor interés por parte de los compradores de la UE y Estados Unidos, respectivamente, lo que se traduce en una expansión de dos dígitos de la demanda de inspección y auditoría en el segundo trimestre en ambos países.

Fig. 8. Porcentaje de encuestados que nombran Vietnam como mercado de aprovisionamiento TOP3.

Fig. 9. Popularidad de Vietnam como opción para la diversificación de las fuentes de aprovisionamiento (% de empresas que planean abastecerse más en Vietnam).

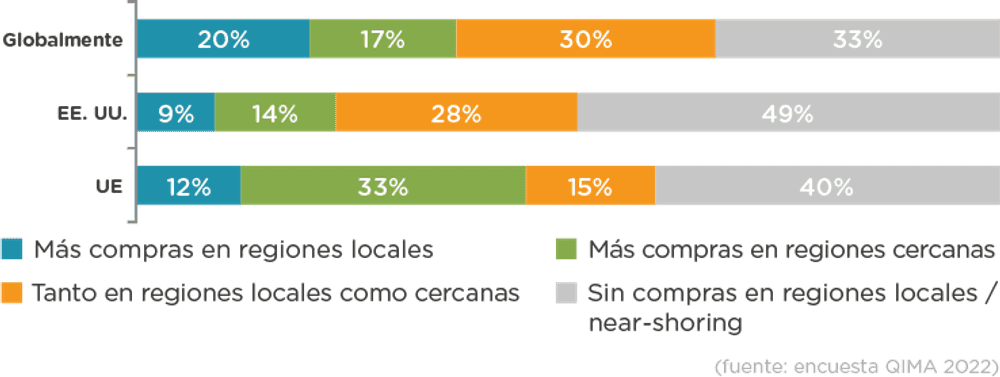

Las regiones próximas a la costa desempeñan un papel importante en las estrategias de diversificación del aprovisionamiento

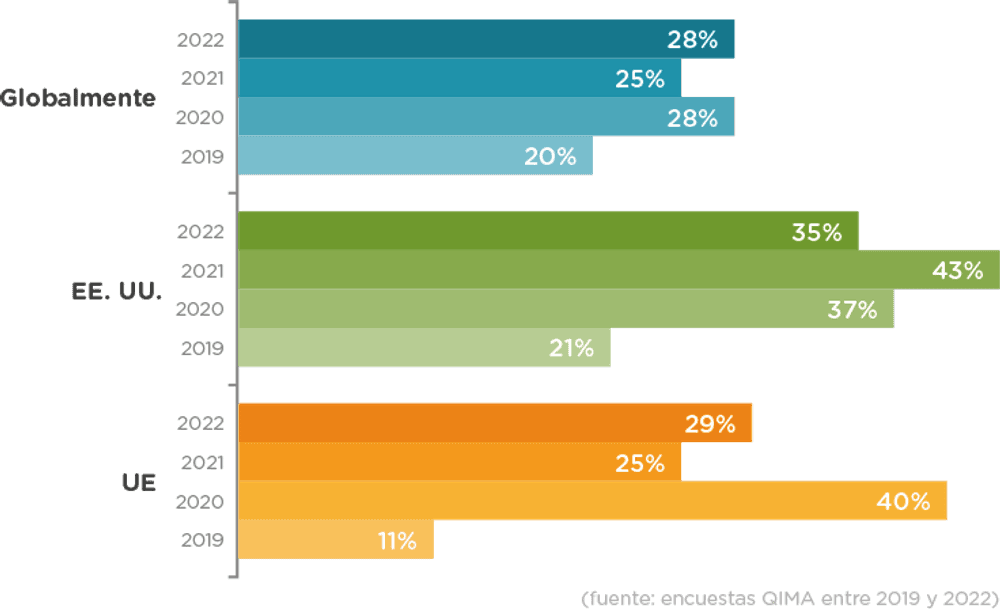

Aunque todavía están muy por detrás de las potencias extranjeras en términos de volúmenes de compra, las marcas consideran cada vez más las regiones cercanas como un componente importante de la diversificación de la cadena de suministro. El interés por el near-shoring es especialmente fuerte entre los compradores de la UE, ya que 2/3 de ellos afirman que en 2022 comprarán más en su país o en regiones cercanas. Los datos de QIMA apoyan esta tendencia, mostrando un crecimiento saludable en la demanda de la UE de inspecciones y auditorías en Oriente Medio y el Mediterráneo (+25% interanual en el primer semestre de 2022), incluido un aumento interanual del 21% para las inspecciones de Turquía en el primer semestre de 2022.

De cara al futuro, hay interés a ambos lados del Atlántico en el aprovisionamiento cerca de casa, con la mitad de las marcas de la UE y el 40% de las marcas de EE.UU. enumerando la deslocalización cercana entre sus estrategias de aprovisionamiento para 2023 y más allá.

Fig. 10. "¿Compró más a proveedores de su país o región de origen en 2022?"

2022 hasta ahora: ¿Están aceptando las empresas la incertidumbre de la cadena de suministro?

A mitad de camino hacia 2022, es obvio que la única "nueva normalidad" que cabe esperar del panorama mundial del aprovisionamiento en un futuro próximo y a medio plazo es una agitación y una volatilidad continuas. A medida que las marcas y los minoristas comprenden mejor las tendencias actuales, también son cada vez más conscientes de la necesidad de reestructurar sus cadenas de suministro para lograr una mayor agilidad y resistencia, lo que a menudo se consigue mediante una mayor diversificación y asociaciones más sólidas con los proveedores.

Contacto de prensa

Correo electrónico: press@qima.com