Artículo de noticias

Barómetro QIMA 2024 Q3

BARÓMETRO T3 2024: A mitad de camino hacia 2024, el aprovisionamiento mundial sigue una tendencia de "balancín

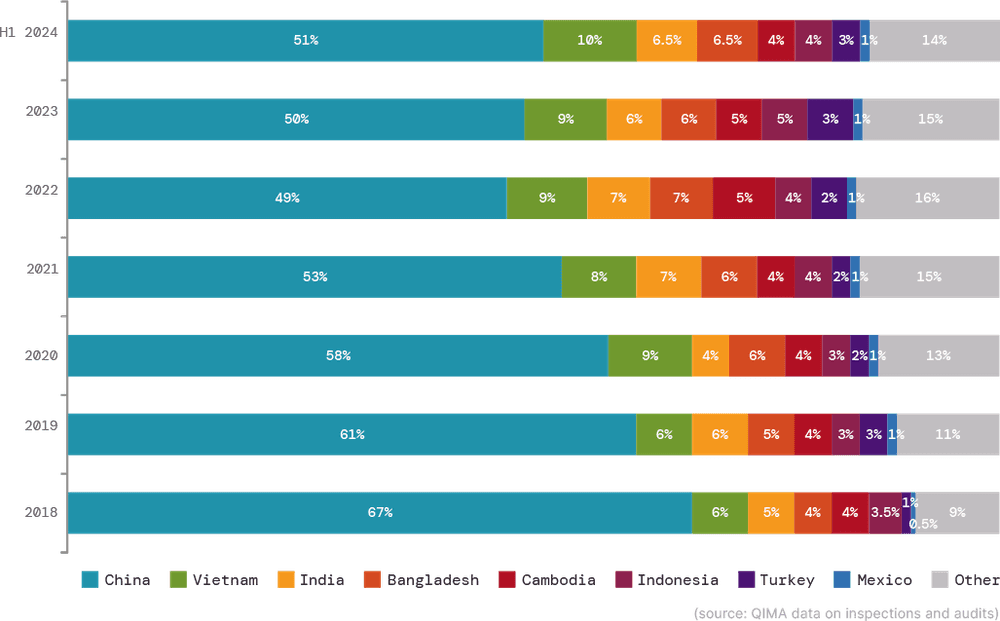

En lo que va de año, los volúmenes mundiales de aprovisionamiento han tendido al alza, como reflejo del mayor optimismo de los consumidores en algunas partes de Occidente y de los esfuerzos por reponer inventarios tras un 2023 flojo. Mientras tanto, en el lado de la oferta, muchos centros de fabricación en toda Asia están experimentando un efecto "ver-ver", con algunos mercados de abastecimiento, como Vietnam, Bangladesh y la India, repuntando después de un 2023 mediocre, mientras que algunos de los principales mercados del año pasado están mostrando una desaceleración.

China destaca como excepción a esta tendencia, ya que ha logrado consolidar la recuperación del año pasado, pero ni siquiera el gigante manufacturero es inmune a la incertidumbre derivada de los acontecimientos geopolíticos, como la guerra de Rusia en Ucrania y las próximas elecciones presidenciales en Estados Unidos.

Este informe barómetro, basado en los amplios datos de QIMA sobre inspecciones de productos y auditorías de fábricas, profundiza en las tendencias que han ido configurando el panorama de la cadena de suministro a lo largo del primer semestre de 2024.

La industria manufacturera china sigue siendo la piedra angular de las cadenas de suministro mundiales

Tras empezar 2024 con fuerza, el aprovisionamiento de China ha mantenido su impulso durante el segundo trimestre, con una elevada demanda de la "fábrica del mundo" tanto en Occidente como en los mercados emergentes.

Los datos de QIMA sobre la demanda de inspecciones y auditorías entre las empresas europeas subrayan la importancia de China en sus cadenas de suministro. Las inspecciones y auditorías solicitadas por las empresas alemanas aumentaron un 27 % interanual en el segundo trimestre de 2004; mientras tanto, fuera de la UE, el Reino Unido también mostró una fuerte demanda de abastecimiento en China, con un crecimiento interanual del 32 % en inspecciones y auditorías.

Mientras tanto, los compradores con sede en EE.UU. mostraron un enfoque más comedido hacia el abastecimiento en China en medio de los esfuerzos en curso para "des-riesgar" las cadenas de suministro a favor de la "deslocalización amiga". No obstante, la demanda de inspecciones y auditorías en China por parte de marcas y minoristas estadounidenses aumentó un 13% interanual en el segundo trimestre de 2024. Este crecimiento abarcó una variedad de categorías de bienes de consumo, incluyendo ropa, juguetes, artículos para el hogar y electrónica. Aunque estas cifras podrían representar en parte un efecto de "normalización" a medida que mejora la confianza de los consumidores tras un flojo 2023, subrayan la importancia de China como socio para las cadenas de suministro occidentales. Prueba de ello es el aumento de la cuota relativa de China en las carteras de proveedores de las marcas europeas y estadounidenses en comparación con 2023.

Mientras tanto, el comercio de China con las economías emergentes sigue creciendo a pasos agigantados: Los datos de QIMA muestran un aumento continuo de la demanda de inspecciones y auditorías de China por parte de clientes de América Latina y del Sur, así como de otros lugares de Asia. Las empresas mexicanas, en particular, están deseosas de hacer negocios con proveedores chinos, tanto en el contexto de la deslocalización estadounidense como para abastecer al pujante mercado de consumo mexicano.

Fig. C1. Principales mercados de abastecimiento de EE.UU. y la UE por cuota relativa

México: Más que una fábrica para la deslocalización estadounidense

Aunque México ha aparecido en los titulares como un prometedor socio proveedor para las marcas estadounidenses deseosas de comprar más cerca de casa, no debe pasarse por alto su crecimiento como mercado de consumo.

Los datos de QIMA sobre inspecciones y auditorías muestran que las compras de México en el extranjero han estado en auge en lo que va de 2024, con China como principal socio proveedor (+69% interanual en la demanda de inspecciones y auditorías en el primer semestre de 24), y el comercio con Vietnam y Camboya también está creciendo. Aunque las iniciativas estadounidenses de nearshoring contribuyen sin duda a esta tendencia, es probable que una parte notable de los volúmenes de compra de México se destine a su propio mercado nacional, sobre todo teniendo en cuenta la evidencia de que el nearshoring estadounidense en México puede no estar expandiéndose tan rápidamente como se prevé.

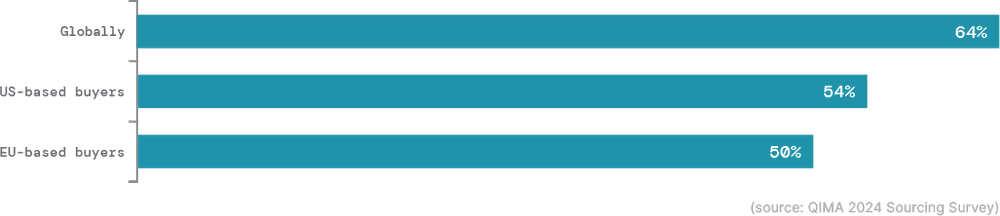

De hecho, a pesar del gran interés en el nearshoring mostrado por las empresas estadounidenses en la Encuesta de Aprovisionamiento 2024 de QIMA, los datos sobre los volúmenes reales de aprovisionamiento muestran una escasa demanda de inspecciones y auditorías en México por parte de los compradores con sede en EE.UU. en el primer semestre de 2024. Las limitaciones de la red energética de México y los altos niveles de burocracia se citan comúnmente entre los factores que actualmente frenan el crecimiento de los proyectos de nearshoring.

Fig. M1. Compradores que prevén utilizar el nearshoring y el reshoring como parte de su estrategia de la cadena de suministro para 2024

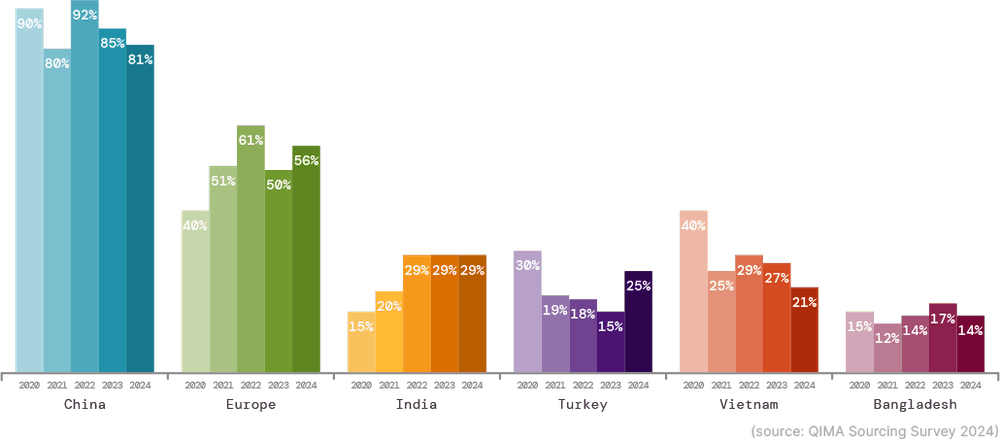

Los esfuerzos europeos de deslocalización cercana superan a los de EE.UU., con Turquía como socio proveedor clave

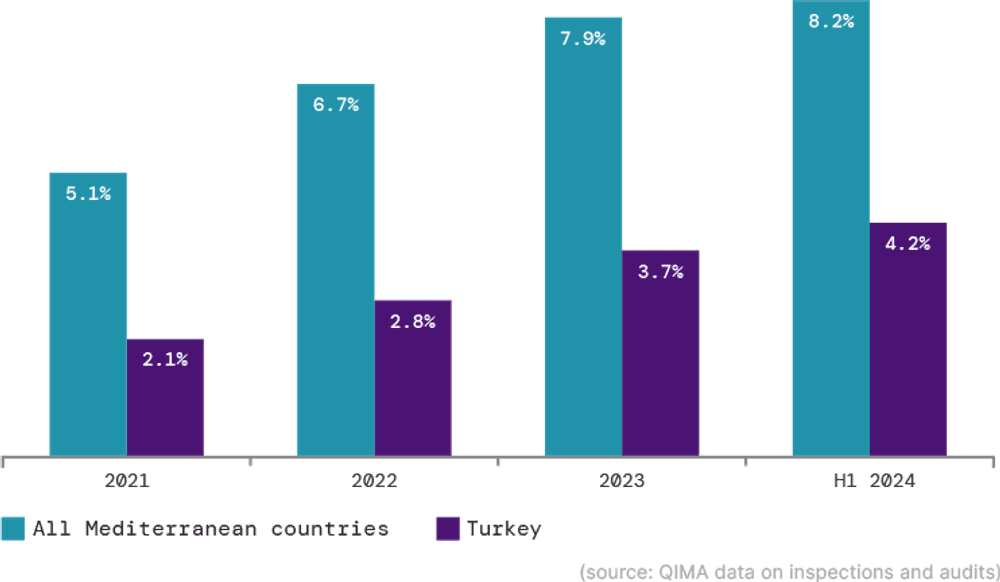

Mientras que la deslocalización estadounidense se enfrenta a algunos obstáculos, los esfuerzos europeos por acortar las cadenas de suministro han tenido más éxito, según sugieren los datos de QIMA. En los dos últimos años, la demanda de inspecciones y auditorías por parte de compradores europeos ha seguido una trayectoria ascendente constante en Turquía (+27% interanual en el segundo trimestre de 2004), país que una cuarta parte de las empresas con sede en la UE identificó como uno de sus tres principales socios de aprovisionamiento en la encuesta de aprovisionamiento de QIMA para 2024.

Además, la demanda de inspecciones y auditorías también aumentó en Egipto, Túnez, Marruecos y otros mercados de proveedores del Mediterráneo, que ahora representan más del 8% de las compras de los compradores europeos en todo el mundo. La diversa selección de centros de proveedores en la región y la utilización eficaz de vínculos comerciales bien establecidos pueden explicar el hecho de que las marcas y los minoristas europeos hayan sido más activos en la ejecución de sus estrategias de deslocalización en comparación con sus homólogos estadounidenses.

Figura T1. Países y regiones nombrados por las empresas establecidas en la UE como sus tres principales socios de aprovisionamiento

Fig. T2. Cuota relativa de los países mediterráneos y Turquía en la cartera de aprovisionamiento de los compradores de la UE

Mientras se refuerza la normativa en materia de ESG, el trabajo infantil y la seguridad de los trabajadores siguen proliferando en las cadenas de suministro mundiales

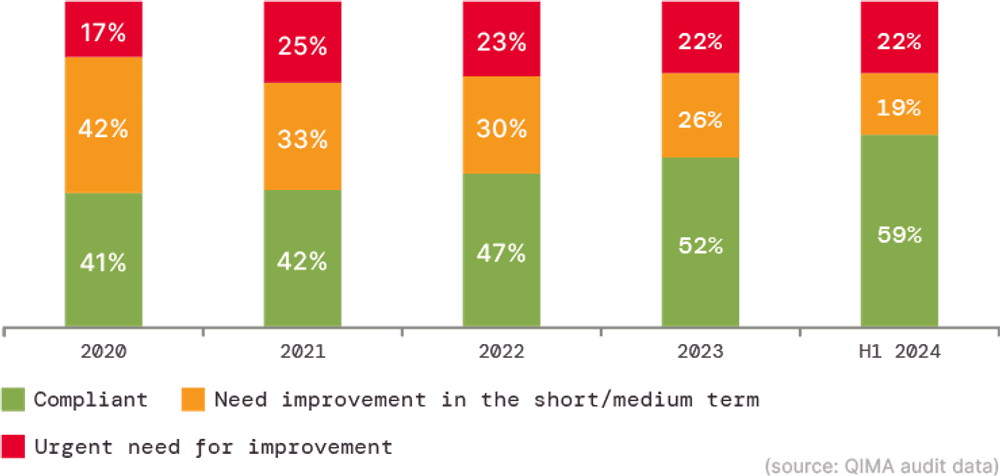

La adopción definitiva en mayo de la Directiva de la UE sobre la diligencia debida en materia de sostenibilidad empresarial ha elevado aún más las normas de cumplimiento ético en las cadenas de suministro mundiales. Los datos de QIMA sobre auditorías de fábricas, por su parte, sugieren que años de progreso gradual en este ámbito pueden estar dando sus frutos en China. Entre las fábricas inspeccionadas en China por las auditorías éticas de QIMA en el primer semestre de 2024, el 59% recibió una calificación "verde" en materia de cumplimiento, el nivel más alto en cinco años. Cabe destacar que el porcentaje de instalaciones en "rojo" (incumplimiento crítico) se ha mantenido estable durante varios años, lo que sugiere que, a pesar de los progresos realizados, una cierta proporción de fábricas tiende a resistirse a la mejora, mientras que el resto está aplicando con éxito planes de acción correctiva, trabajando hacia el pleno cumplimiento. Es probable que las auditorías de fábricas desempeñen un papel importante en este sentido, ya que los datos de QIMA sobre volúmenes de auditoría muestran un aumento del 62 % en la demanda de auditorías éticas entre las empresas chinas en el primer semestre de 2024.

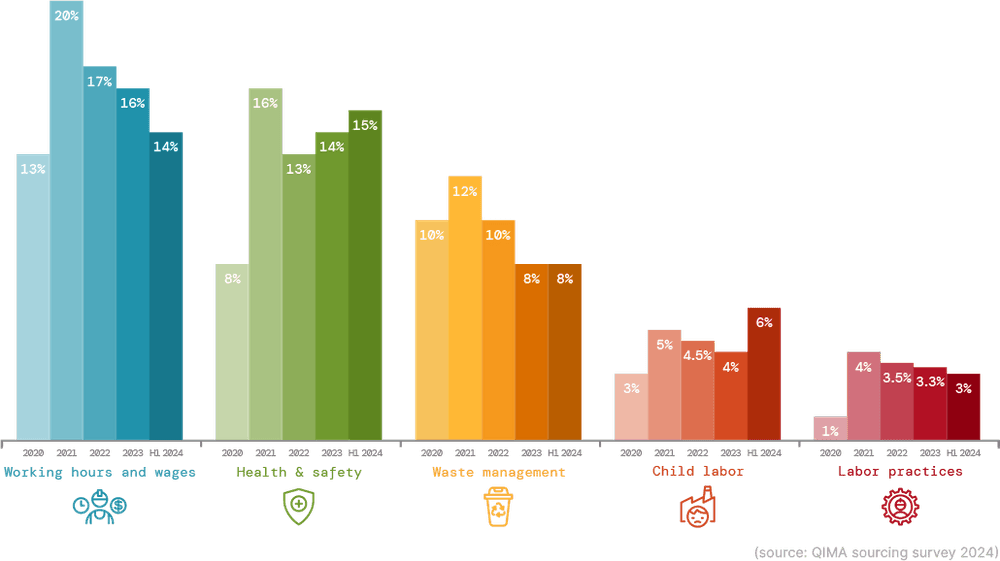

A pesar de estos avances alentadores, no hay lugar para la complacencia. Un análisis más amplio de los resultados de las auditorías de QIMA muestra que la frecuencia de las infracciones relacionadas con el trabajo infantil y juvenil ha ido en aumento en todo el mundo en los últimos años, con incumplimientos críticos en esta categoría descubiertos en el 6% de las auditorías éticas realizadas por QIMA en el primer semestre de 2024. La seguridad de los trabajadores también sigue siendo una preocupación acuciante: el 15% de las auditorías éticas de QIMA identificaron infracciones críticas en materia de salud y seguridad en el primer semestre de 2024, mientras que las auditorías estructurales específicas determinaron que más de tres cuartas partes de las fábricas necesitaban medidas correctoras en materia de seguridad estructural, eléctrica o contra incendios.

Estas conclusiones dejan claro que, a pesar de los notables avances en el cumplimiento ético, la vigilancia continua y las medidas correctivas en curso son esenciales para abordar los persistentes retos ASG en las cadenas de suministro mundiales.

Fig. E1. Evolución de las clasificaciones de cumplimiento ético de las fábricas en China, 2020-2024.

Fig. E2. Porcentaje de auditorías que descubren infracciones críticas en determinadas categorías (globalmente)