Artículo de noticias

Barómetro Q4 QIMA 2024

Las Cadenas Globales de Suministro Luchan contra Disrupciones Antiguas y Nuevas, Preparándose para las Repercusiones de las Próximas Elecciones en EE.UU.

Nueve meses en 2024, el panorama de sourcing global está en un tira y afloja entre la recuperación de la demanda y numerosos desafíos en el lado de la oferta. Los conflictos armados y desastres naturales están interrumpiendo el comercio y la fabricación, al igual que la acción industrial: más recientemente, la huelga a gran escala de estibadores en la costa este de EE.UU. Los compradores están respondiendo al extender los plazos de entrega, acortar las cadenas de suministro y, en algunos casos, reconsiderar las asociaciones con China. Sin embargo, esa estrategia en particular puede presentar riesgos para las marcas estadounidenses, dependiendo del resultado de las elecciones presidenciales de EE.UU.

Este informe barómetro, elaborado a partir de los datos de QIMA sobre inspecciones de productos y auditorías de fábricas en todas las principales regiones de aprovisionamiento, ofrece una instantánea del estado de la adquisición global a medida que 2024 llega a su fin.

A medida que nuevas y viejas interrupciones sacuden el abastecimiento global, los compradores occidentales recurren a China para salvar la Navidad

A medida que las disrupciones se convierten en la norma en el sourcing global, las marcas y minoristas han comenzado a prepararse para la temporada de vacaciones 2024 temprano, con muchos mirando a China como su puerto en la tormenta. Los datos de QIMA revelan un aumento del 21% interanual en la demanda de inspecciones y auditorías en China por parte de compradores de EE.UU. y la UE en el Q3 2024. Electrónica y Eléctricos (+41% interanual) y Artículos para el Hogar (+22%) se encontraban entre las categorías de productos más demandadas. Las inspecciones de Textiles y Prendas de Vestir también vieron un aumento del +23%, probablemente debido a la disponibilidad reducida de otros centros textiles de Asia este trimestre.

El apetito por la fabricación china de las economías emergentes sigue siendo fuerte. El comercio con América Latina y del Sur es particularmente activo, con la demanda de inspección y auditoría de empresas mexicanas todavía en auge (+78% interanual en Q3 2024).

Las tendencias de este trimestre, después del exitoso H1 de China, confirman que el gigante manufacturero sigue siendo un socio de sourcing crucial a nivel global, a pesar de que las cadenas de suministro de EE.UU. se desacoplan gradualmente del país. Sin embargo, los aranceles recién impuestos y una próxima represión de las compras de comercio electrónico no gravadas están creando tensión e incertidumbre para las empresas estadounidenses que dependen de China. Con las elecciones presidenciales aproximándose, los próximos meses podrían ser cruciales para las relaciones comerciales entre las dos potencias económicas.

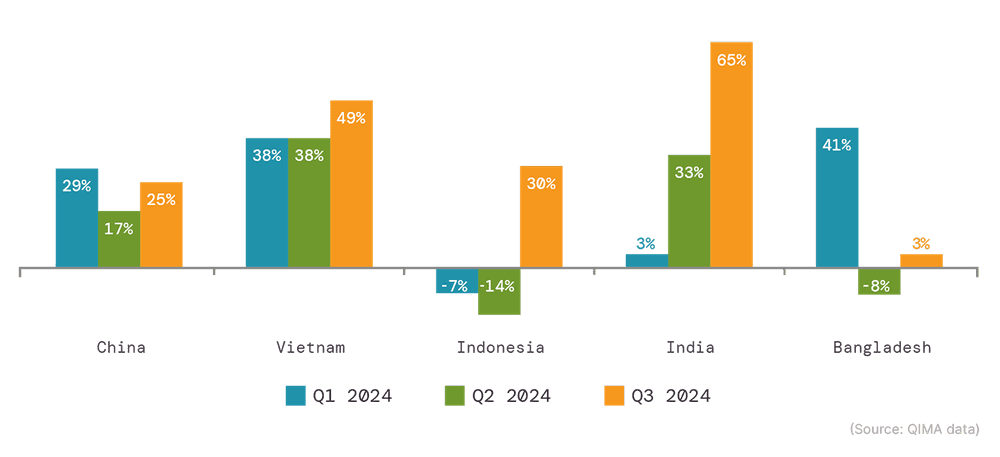

Un avance en las conversaciones laborales señala esperanza para el problemático sector textil de Bangladesh

Entre el caos político y la acción industrial, el sector textil y de vestimenta de Bangladesh ha luchado durante todo 2024. Con docenas de fábricas cerrando debido a la agitación laboral, las marcas y minoristas globales han tenido que recurrir a otros lugares para abastecerse para la temporada navideña. Los datos de QIMA muestran que la demanda de inspecciones de textiles y vestimenta en Bangladesh en el tercer trimestre de '24 solo creció un 3% interanual, mientras que la demanda de los mismos servicios en China, India, Indonesia y Vietnam ha aumentado.

Sin embargo, a finales de septiembre, los medios informaron que, tras largas negociaciones, los representantes de la industria de prendas listas para usar (RMG) y los sindicatos de trabajadores habían llegado a un acuerdo. Con planes en marcha para aumentar la compensación y las protecciones para los trabajadores, las fábricas de prendas están reabriendo, prometiendo el alivio tan necesario para la economía de Bangladesh, en la que las exportaciones de prendas representan alrededor del 85% del total de exportaciones por valor.

Fig. B1. Demanda de inspecciones y auditorías de textiles y vestimenta en países seleccionados (de compradores a nivel mundial), crecimiento interanual en el primer al tercer trimestre de 2024

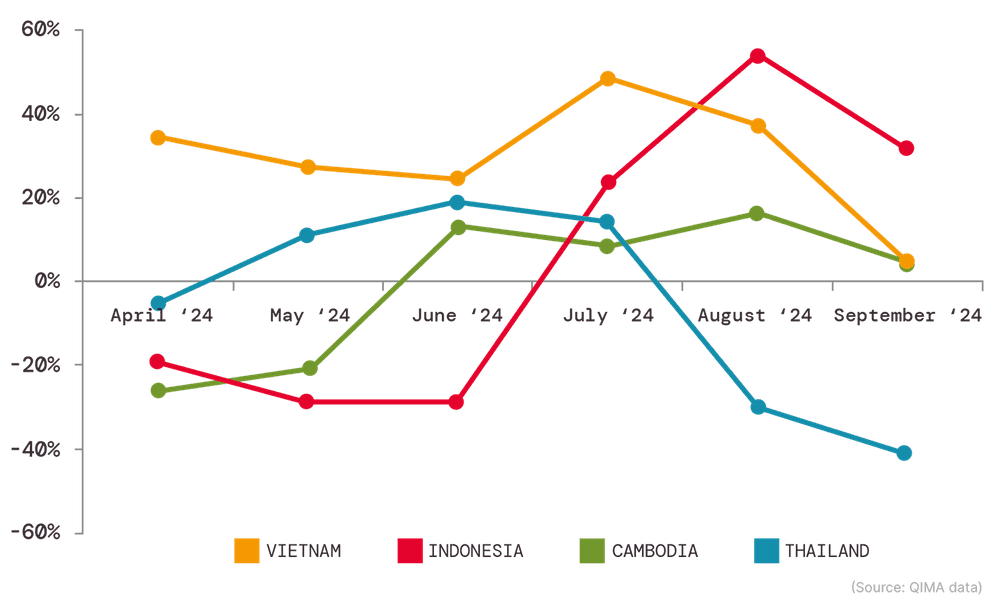

El clima extremo y las fluctuaciones de la demanda reducen la temporada alta de manufactura en el sudeste asiático

Con los preparativos navideños en pleno apogeo, los centros de fabricación del sudeste asiático tuvieron un exitoso tercer trimestre en general: los datos de QIMA muestran que la demanda de inspecciones y auditorías se expandió a doble dígito interanual en Vietnam, Indonesia y Camboya. Sin embargo, en septiembre, la demanda de abastecimiento en el sudeste asiático disminuyó, posiblemente vinculada a una combinación de fluctuaciones en la demanda y la pérdida de negocios en fábricas impactadas por el Tifón Yagi.

Se estima que el tifón, la tormenta más fuerte de 2024, ha causado daños económicos de 1.600 millones de dólares en Vietnam, incluidos daños a fábricas que requerirán varias semanas para repararse. Es el último ejemplo del creciente impacto de los eventos climáticos extremos en el panorama del abastecimiento global, tras el caos logístico causado por las inundaciones monzónicas en el sur de Asia y la interrupción de las rutas de envío durante la temporada de huracanes en el Atlántico.

Fig. V1. Demanda de inspecciones y auditorías en países seleccionados (de compradores a nivel mundial), crecimiento interanual de abril a septiembre de 2024

Las regulaciones más estrictas sobre PFAS impulsan un aumento en las pruebas de productos

Mientras navegan por el estado turbulento del comercio global, los compradores también enfrentan estándares cada vez más estrictos para la seguridad y calidad de los productos, ya que las regulaciones de seguridad del consumidor se están endureciendo en todo el mundo. Los desarrollos recientes en el cumplimiento de PFAS son un ejemplo claro.

Los PFAS, también conocidos como “químicos eternos”, han sido uno de los objetivos prioritarios de los reguladores de seguridad de productos en el último año. Ahora, los datos consolidados de los laboratorios de QIMA muestran que la demanda de pruebas para determinar el contenido de PFAS en productos terminados casi se ha duplicado interanualmente en los últimos 12 meses, lo que sugiere que las marcas y minoristas están esforzándose por mantener sus programas de cumplimiento químico en línea con las regulaciones en evolución.

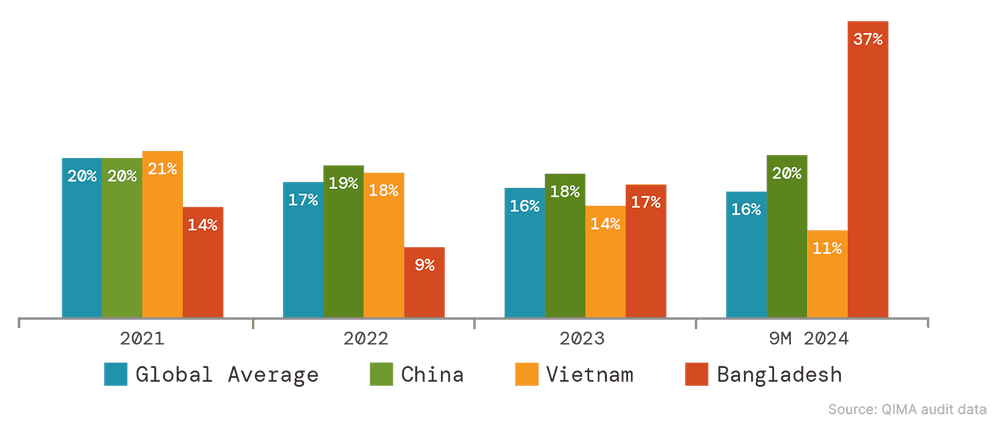

Los datos contundentes sobre las violaciones en fábricas resaltan la desafortunada situación de los trabajadores textiles de Bangladesh

Más de una década después de la tragedia de Rana Plaza, Bangladesh ya no es sinónimo de condiciones laborales mortales. Sin embargo, un aumento de un año en las protestas de los trabajadores textiles ha resaltado los problemas continuos con las horas de trabajo, el pago y la libertad de asociación en el sector de RMG de Bangladesh.

Los datos auditados agregados de las investigaciones in situ de QIMA subrayan el alcance y la escalada de estos problemas. De enero a septiembre de 2024, se encontraron violaciones críticas relacionadas con las horas de trabajo y los salarios en el 37% de las fábricas auditadas en Bangladesh, más del doble de la tasa de 2023. En consecuencia, las puntuaciones de cumplimiento promedio en esta categoría cayeron un 26% respecto al año anterior.

Además, más de la mitad de todas las no conformidades críticas en fábricas de Bangladesh durante este periodo estaban relacionadas con las horas de trabajo y los salarios, en comparación con aproximadamente un tercio a nivel global.

El cumplimiento con las horas de trabajo y los salarios ha sido un tema urgente y persistente en las cadenas de suministro globales (como se ha informado en los barómetros anteriores de QIMA). Los últimos hallazgos de auditoría reflejan las preocupaciones de los sindicatos, sugiriendo que los problemas de compensación de los trabajadores en Bangladesh son endémicos y generalizados. A pesar de estos desafíos, un reciente acuerdo alcanzado entre los actores de la industria y los representantes de los trabajadores a finales de septiembre ofrece un rayo de esperanza para la mejora en la industria de la confección del país.

Fig. E1. Incidencia de violaciones críticas relacionadas con las horas de trabajo y los salarios identificadas durante las auditorías de fábricas